O Brasil é o quarto maior produtor mundial de carne suína, com uma produção estimada em 4,8 milhões de toneladas em 2022, de acordo com dados da Companhia Nacional de Abastecimento Conab. Neste ano, somente a China, a União Europeia e os Estados Unidos deverão produzir mais carne suína que o Brasil. Ao analisarmos os custos de produção da suinocultura brasileira observamos um comprometimento significativo com os insumos que compõem a ração, principalmente o milho e a soja, que juntos chegam a representar mais de 60% do custo operacional efetivo (COE) da suinocultura independente (não integrada). Esse fato, faz com que os produtores independentes sejam muito afetados por variações nos preços de milho e soja, impactando as margens da atividade.

Queda na receita

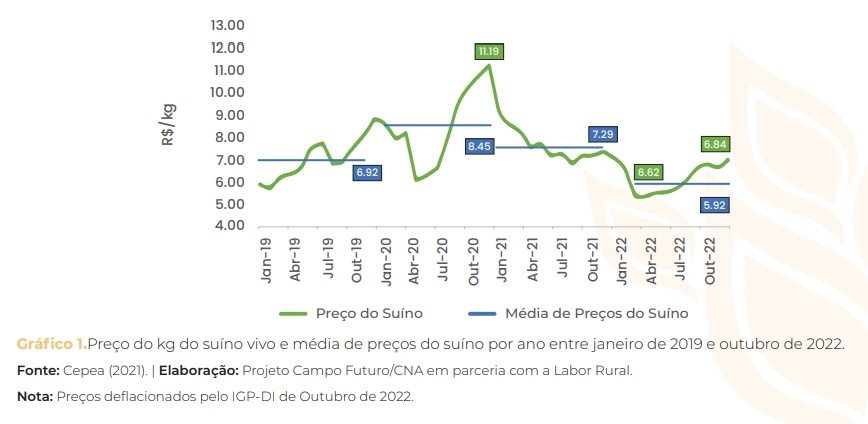

De acordo com dados do Centro de Estudos Avançados em Economia Aplicada (Cepea), o preço real médio do suíno vivo passou de R$ 6,62/kg em dezembro de 2021 para R$ 6,84/kg em outubro de 2022, uma valorização de 3,4% no período. Entretanto, destacamos que o preço médio do suíno vivo chegou a R$ 11,19/kg em novembro de2020, acumulando uma queda de 38,9% se considerarmos o período de novembro/2020 a outubro/2022.

O gráfico 1 mostra a evolução do preço real do suíno vivo nos últimos anos, assim como a média de preços por ano.

Os suinocultores independentes enfrentaram umas das mais graves crises de sua história no início de 2022, motivada pelos altos custos de produção e pelo baixo preço pago ao suinocultor que chegou a R$ 5,17/kg em fevereiro de 2022. Apesar do aumento de preços a partir de março de 2022, a média de preços reais de 2022 (R$ 5,92/kg) ainda é a menor do período de 2019 a 2022.

Esta queda acentuada nos preços dos suínos se justificou pelo excesso de oferta de animais no mercado brasileiro, tendo em vista a queda das exportações para a China, que se recuperou da crise sanitária causada pela peste suína africana (PSA) antes do tempo previsto.

Custos de produção em patamares elevados

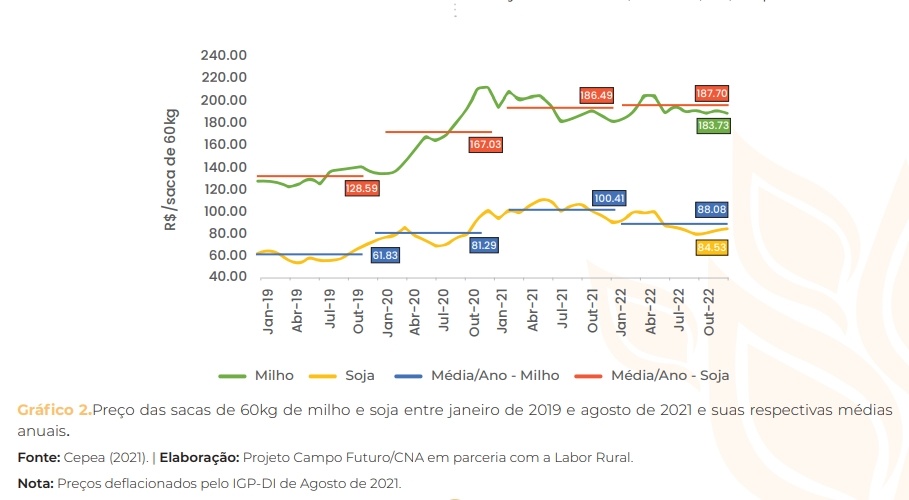

Pelo lado dos custos de produção da suinocultura independente, segundo dados do Cepea, em termos médios, o preço real do milho passou de R$ 100,41 por saca de 60kg em 2021 para R$ 88,08/saca em 2022, até outubro, uma redução de 12,3% no período. No caso da soja, o preço real da saca se manteve praticamente estável em 2022 quando comparado a média de 2021, passando de R$ 186,49/saca no ano passado para R$ 187,70/saca este ano, na média até outubro.

O gráfico 2 mostra a evolução dos preços reais do milho e da soja entre janeiro de 2019 e outubro de 2022. Apesar do cenário de estabilidade dos preços da soja e queda dos preços do milho este ano, quando se comparam os preços médios de 2022 com os de 2019, o milho e a soja subiram 42,0% e 46,0%, respectivamente.

Portanto, em 2022, houve queda na receita do produtor e manutenção dos custos de produção em patamares elevados na suinocultura independente, ou seja, um cenário de pressão sobre as margens dos suinocultores.

Expectativas para 2023

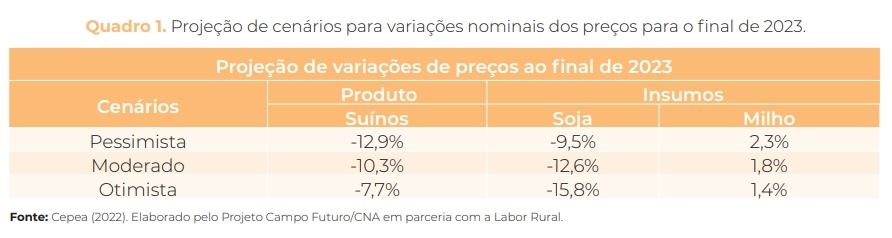

O que podemos esperar para a atividade em 2023? Nesse sentido, foram simulados três cenários com expectativas de variações nos preços dos suínos e das sacas de milho e soja, com o objetivo de identificar os possíveis impactos dessas variações na margem bruta dos suinocultores no ano que vem. Os cenários foram divididos em: pessimista, moderado e otimista.

No cenário moderado, levou-se em consideração que a variação do preço do suíno seria uma média do que observamos mês a mês quando comparado 2020 e 2021, portanto, uma queda de 10,3%. A credibilidade deste cenário segue em linha com a estimativa de continuo aumento da oferta de carne suína no mercado brasileiro em 2023, que deve atingir 5,0 milhões de toneladas, um incremento de 5,3% em relação à previsão para 2022, segundo dados da Conab.

Já para os insumos, ainda no cenário moderado, assumiu-se que os preços da soja devem diminuir cerca de 12,6% em 2023, valores que vão em linha com os contratos futuros comercializados com vencimento até maio de 2023, além da expectativa que a produção de soja cresça 21,3% no Brasil na safra 2022/2023, o que diminui a pressão sobre os preços no mercado nacional.

Por fim, para o preço da saca de milho em 2023 assumiu-se um aumento de 1,8%, novamente em linha com os contratos futuros comercializados até novembro de 2023, e expectativas de demanda firme e um aumento menor na produção na safra 2022/2023, de 3,8% (Conab).

Os cenários pessimistas e otimistas são desdobramentos do cenário moderado, sendo que o primeiro assume uma piora de 25% nos preços, e o segundo uma melhora de 25% nos preços para o suinocultor independente, ambos em comparação ao cenário moderado.

O Quadro 1 resume as variações utilizadas nos cenários simulados.

Resultados das simulações

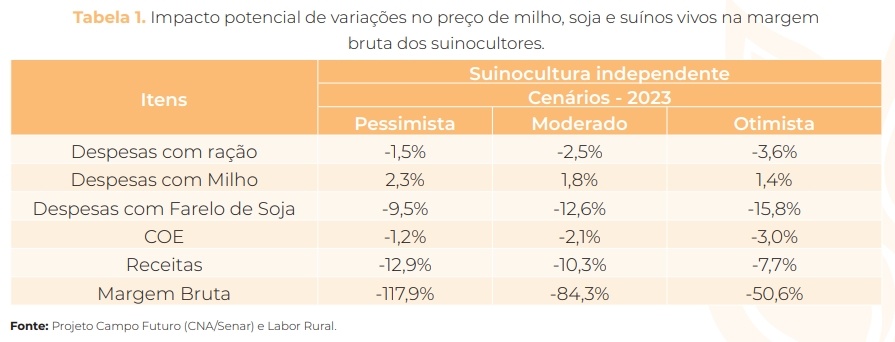

A Tabela 1 mostra os resultados do impacto potencial das variações no preço do suíno nas receitas totais da atividade, e o impacto das variações dos preços do milho e da soja e, por consequência, nos desembolsos com estes componentes nas despesas com ração e no Custo.

Operacional Efetivo (COE). Além disso, na última linha da tabela são apresentados os impactos estimados na margem bruta dos suinocultores.

Vale ressaltar que, para as análises, foram mantidas constantes as quantidades produzidas de carne suína e de insumos adquiridos, além das mesmas despesas com os demais insumos que compõem o COE, que representam cerca de 38,1% dos custos. Estas informações derivam dos resultados médios de 5 modelos produtivos pesquisados pelo Projeto Campo Futuro (CNA/Senar) em três estados brasileiros.

Ao observar os resultados do cenário pessimista, a situação é muito prejudicial para os suinocultores. Apesar das despesas com ração terem uma queda de -1,5%, resultando em uma redução do COE em -1,2% neste cenário, as receitas podem cair -12,9%, resultando em uma margem bruta 117,9% menor para os suinocultores em 2023.

Ao observar os resultados do cenário pessimista, a situação é muito prejudicial para os suinocultores. Apesar das despesas com ração terem uma queda de -1,5%, resultando em uma redução do COE em -1,2% neste cenário, as receitas podem cair -12,9%, resultando em uma margem bruta 117,9% menor para os suinocultores em 2023.

No cenário moderado, o padrão se repete, porém com uma queda maior nas despesas com ração (-2,5%) e, por consequência, no COE (-2,1%), sendo as receitas afetadas negativamente em 10,3%. Com isso há uma queda menor na margem bruta (-84,3%) em comparação ao cenário pessimista. Por fim, no cenário otimista, observamos quedas maiores nas despesas com ração (-3,6%), no COE (-3,0%), e nas receitas (-7,7%), contudo a redução da margem bruta (-50,6%) persiste para os suinocultores.

Diante do exporto, fica claro que, caso as expectativas de aumento da oferta de carne suína no país, aliado a uma manutenção dos preços de milho e soja em patamares observados entre 2020 e 2022, se concretizem, 2023 será um ano de aperto nas margens dos suinocultores independentes.

Qual cenário os suinocultores podem estar mais próximos em 2023?

Pela ótica dos custos de produção, a perspectiva é que o dólar se mantenha valorizado em relação ao real em 2023 (cotado por volta dos R$ 5,20), o que mantem elevada a competitividade dos grãos brasileiros no mercado externo, aumentando as exportações e pressionando os preços no mercado brasileiro. Por outro lado, é preciso ficar atento em relação as perspectivas de crescimento dos principais parceiros brasileiros, como a China. O aumento das taxas de juros globais devido ao cenário de alta inflação após os incentivos fiscais durante a pandemia da COVID-19 tende a reduzir os investimentos e o crescimento das principais nações mundiais em 2023. Caso isso aconteça, é possível que as exportações de grãos por parte do Brasil diminuam.

Com relação à demanda por carne suína, a expectativa de que o Produto Interno Bruto (PIB) do Brasil e, por consequência, a renda média da população, não acompanhe a expectativa de aumento da oferta de carne suína em 2023 (5,3%), novamente pode haver um desequilíbrio entre oferta e demanda por carne, o que contribui para o cenário de queda nos preços ao produtor no próximo ano.

Pelos cenários apresentados e as várias incertezas de mercado, o suinocultor deve se preocupar em reduzir os custos de produção com consciência em 2023, com o objetivo de diminuir as vulnerabilidades a variações de preços inesperadas, principalmente dos componentes da ração. Compras estratégicas de milho e soja em períodos que historicamente apresentam preços mais baixos podem ser importantes para reduzir as despesas e trazer maior previsibilidade ao final do ano produtivo. No caso do milho, historicamente, observam-se preços mais baixos entre junho e julho (colheita da segunda safra), e no caso da soja, preços mais baixos entre fevereiro e março (colheita). Infelizmente, o ano de 2023 não parece promissor para investimentos, e tais oportunidades devem ser observadas com cautela.

Fonte: AGROLINK/CNA