Com base em dados preliminares de abate do segundo trimestre de 2023, e estatísticas de exportação de carnes publicados pelo IBGE no último dia 10 de agosto, o consultor de mercado da ABCS Iuri Pinheiro Machado, fez algumas análises comparativas com o mesmo período do ano passado, que demonstram os fundamentos para explicar a situação de mercado do momento, com alta disponibilidade interna das três principais carnes vendidas no Brasil, e preços pagos ao produtor ainda estagnados.

Produção do segundo trimestre e consolidado do primeiro semestre/23

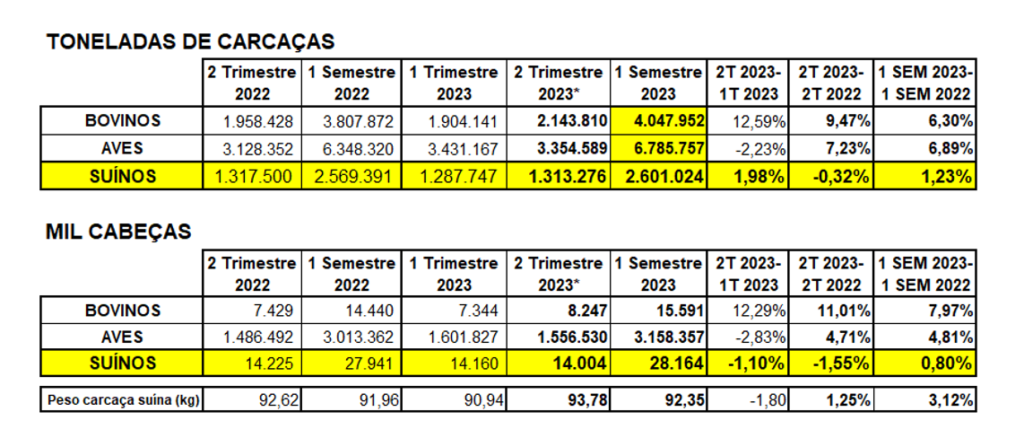

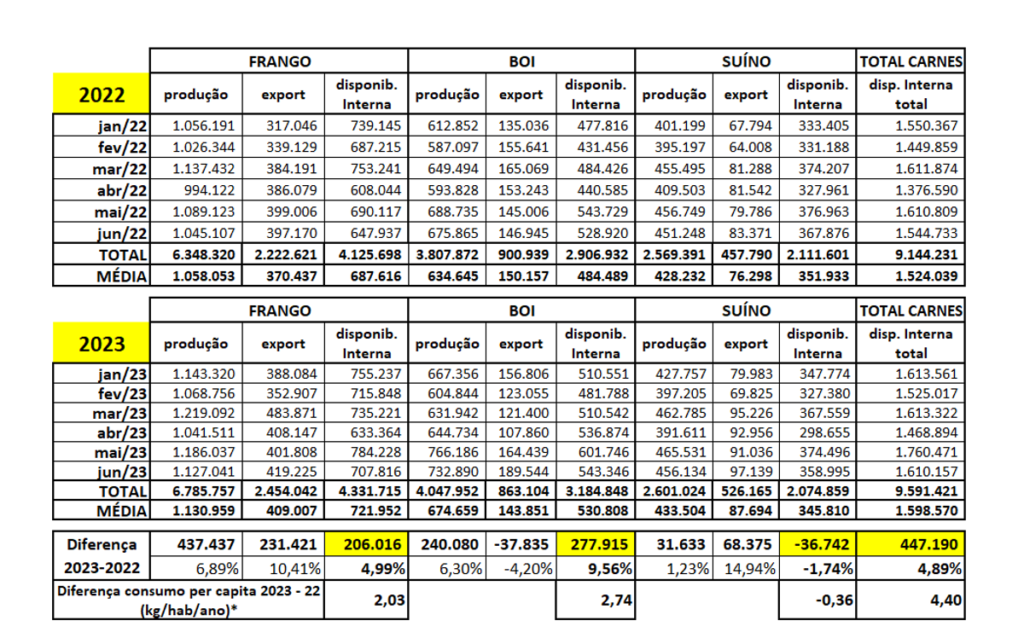

Conforme a tabela 1, quando comparado com o mesmo período de 2022, em toneladas de carcaças, o segundo trimestre de 2023 foi marcado pelo aumento da produção de frango (+7,23%) e carne bovina (+9,47%) e pequena redução da carne suína (-0,32%). No acumulado do ano (primeiro semestre), em comparação com o mesmo período do ano passado, destaca-se um aumento de 6,30% no abate de bovinos, de 6,89% no frango e de somente 1,23% na produção de carcaças suínas. Chama a atenção o elevado peso médio das carcaças suínas neste segundo trimestre (93,78kg), o mais alto da série histórica do IBGE.

* dados do segundo trimestre/23 preliminares.

Elaborado por Iuri P. Machado, com dados do IBGE.

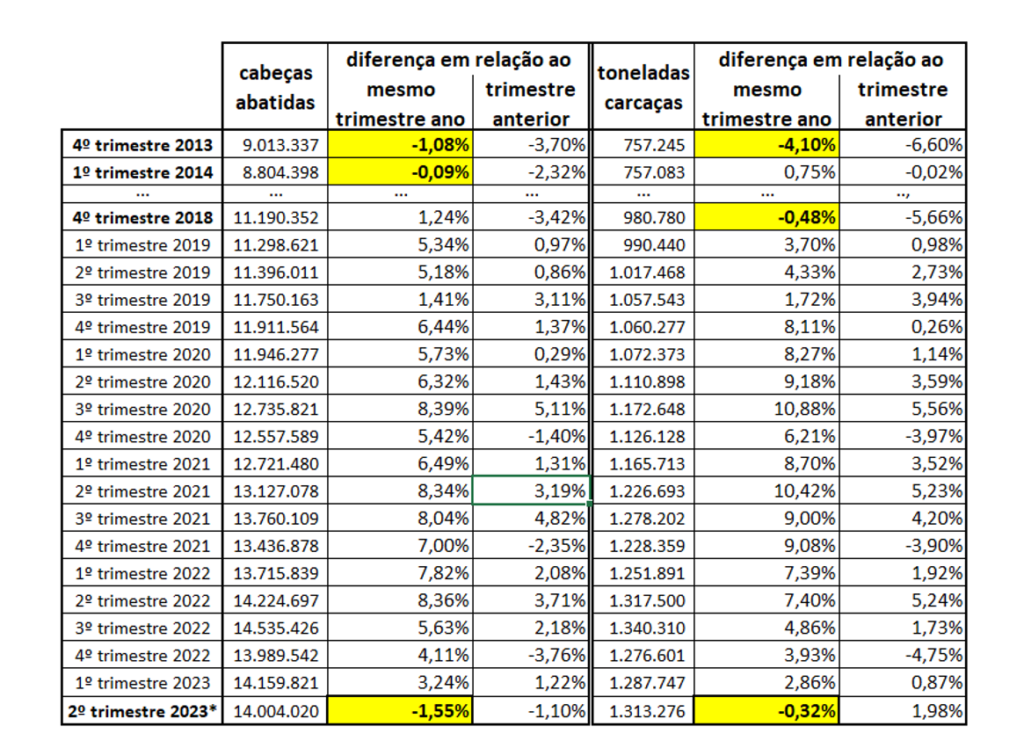

Analisando o abate de suínos depois de um longo ciclo de crescimento da produção, (intensificado entre 2019 e 2022, conforme a tabela 2), observa-se que no segundo TRIMESTRE de 2023 (-1,55%) pela primeira vez desde 2014 (-0,09%), houve redução da produção em cabeças em relação ao mesmo trimestre do ano anterior. Desde o quarto trimestre de 2018 não havia redução de volume produzido em toneladas de carcaças.

Redução observada no 2º trimestre de 2023 em relação ao mesmo trimestre de 2022 foi a primeira desde 2014 em cabeças e 2018 em toneladas de carcaças.

Elaborado por Iuri P. Machado, com dados do IBGE.

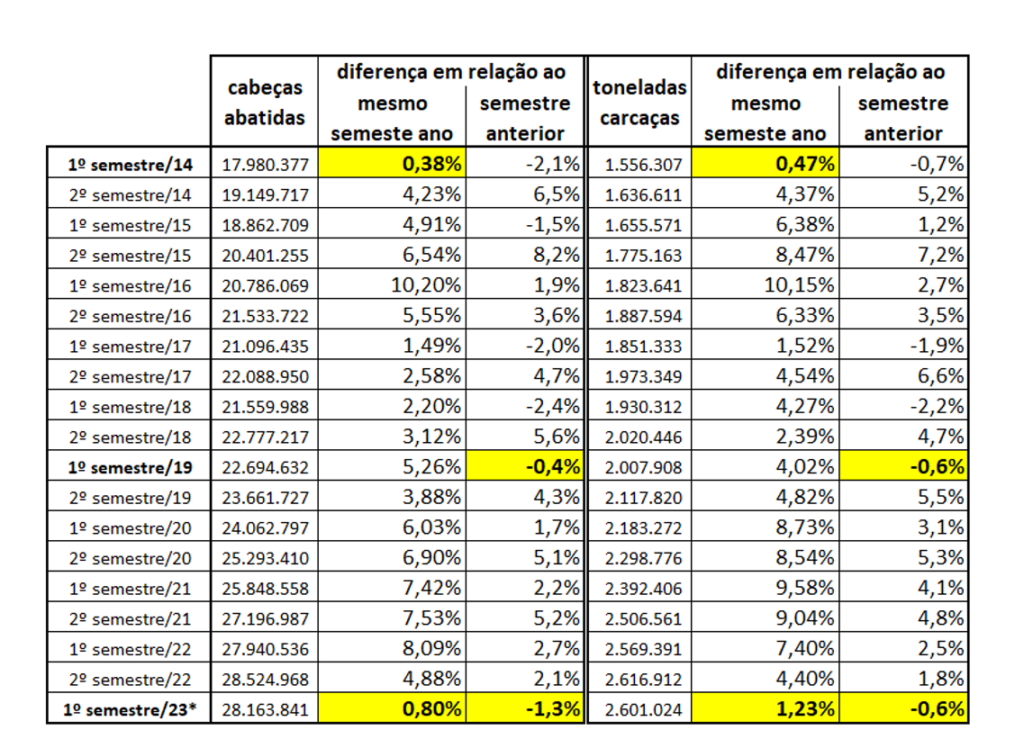

Ao se fazer a mesma análise comparativa do crescimento do abate de suínos entre os SEMESTRES (tabela 3), observa-se que o pequeno crescimento deste ano em relação ao primeiro semestre do ano passado de 0,80% em cabeças e 1,23% em toneladas de carcaças só foi maior que o ocorrido no primeiro semestre de 2014 (+0,38% e +0,47%, respectivamente). Por outro lado, em comparação com o semestre anterior (2º semestre de 2022), houve queda no número de cabeças e ton. de carcaças (-1,3% e -1,23%, respectivamente) pela primeira vez, desde o primeiro semestre de 2019 (-0,4% e -0,6%).

Redução observada no 1º semestre de 2023 em relação ao 2º semestre de 2022 foi a primeira desde 2019 em cabeças e em toneladas de carcaças.

Elaborado por Iuri P. Machado, com dados do IBGE.

Exportações recorde de carne suína e disponibilidade interna estável, porém oferta das demais carnes limita cotações

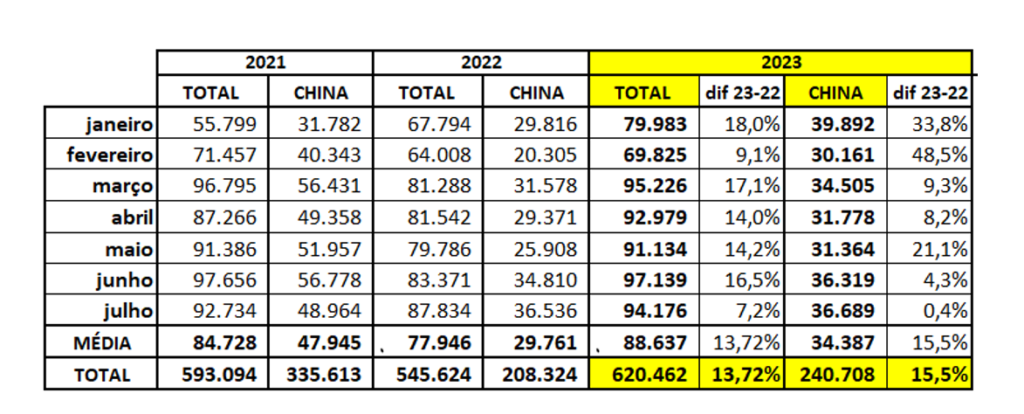

Com um total de 620,46 mil toneladas de carne suína in natura exportadas de janeiro a julho/23 (tabela 4), superando em 13,72% o volume total e 15,5% o volume embarcado para China em relação ao mesmo período do ano passado, este ano de 2023 caminha para bater novo recorde de exportação, superando até mesmo o ano de 2021 possivelmente em mais de 7% no seu fechamento.

Elaborado por Iuri P. Machado, com dados da Secex.

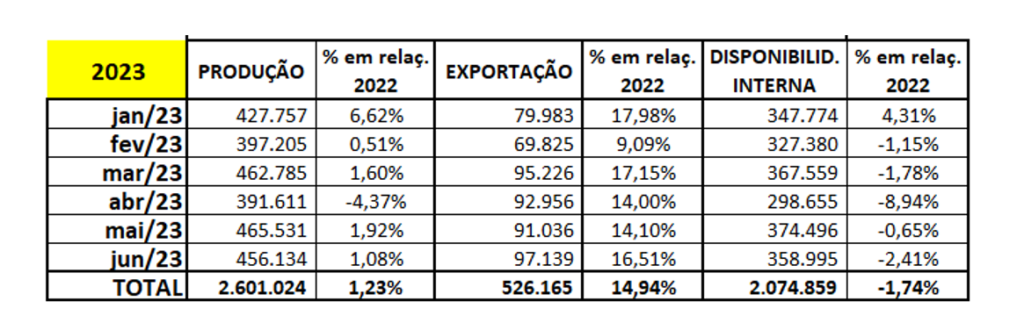

Cruzando os dados de produção publicados pelo IBGE e os volumes exportados no primeiro semestre de 2023 (tabela 5), observa-se em relação ao mesmo período do ano passado uma redução insignificante da disponibilidade interna de carne suína da ordem de -1,74% (-36,74 mil toneladas).

* dados de produção (abate) do segundo trimestre de 2023 preliminares. Volumes exportados com desconto das importações de carne in natura.

Elaborado por Iuri P. Machado, com dados do IBGE e Secex.

Dados de janeiro a março/23 são definitivos e de abril a junho/23 são preliminares.

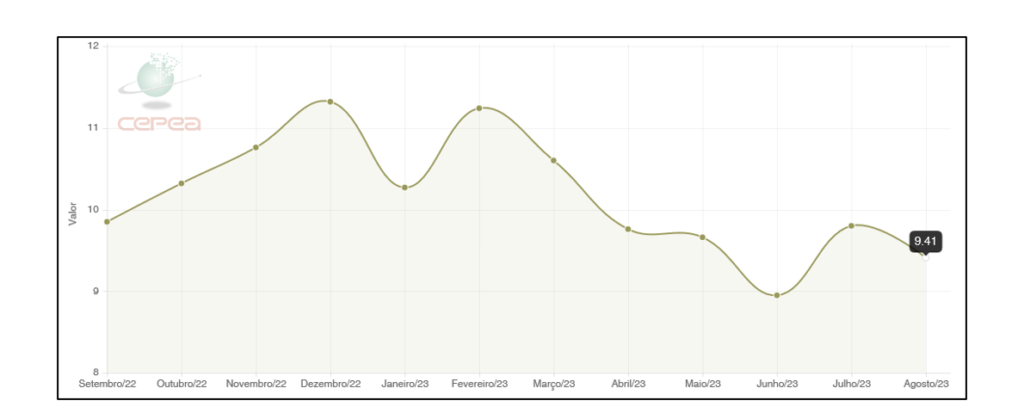

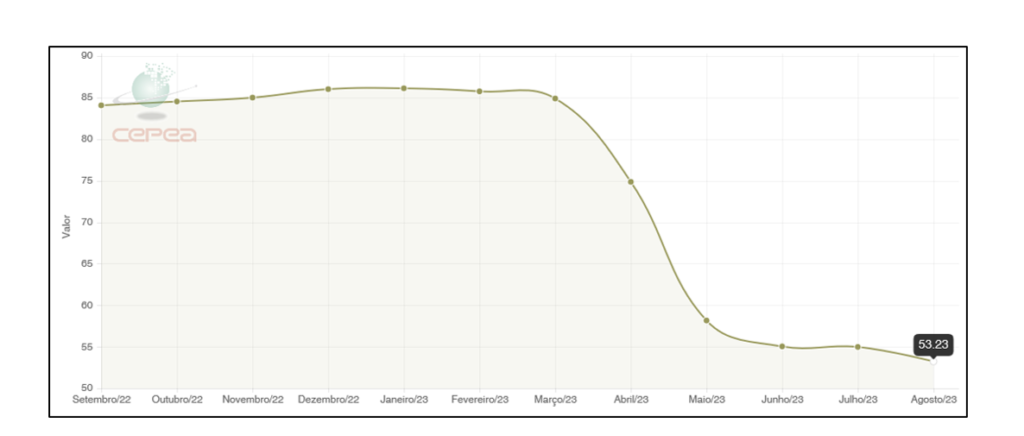

Em relação ao segundo semestre de 2022, a disponibilidade interna da primeira metade de 2023 foi praticamente a mesma, diferindo em apenas 13,9 mil toneladas a mais (+0,67%) em favor deste ano. Mesmo com a manutenção da oferta de carne suína no mercado doméstico, os preços pagos ao produtor e as cotações de carcaças (gráfico 1) têm oscilado em patamar abaixo daquele atingido do final de 2022 até março de 2023.

Fonte CEPEA

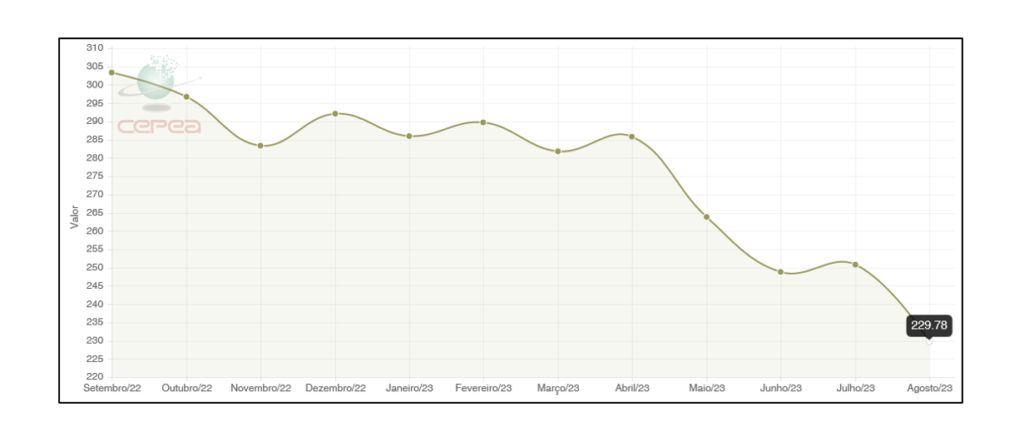

Já o preço da carcaça bovina vem experimentando um verdadeiro “derretimento”, iniciado em maio/23 (gráfico 2), fruto de um aumento considerável de oferta no mercado interno, mesmo no período de entressafra do boi de pasto, em função da fase do ciclo pecuário em que o abate deste ano deve superar significativamente o do ano passado sem aumento da exportação na mesma proporção.

Fonte CEPEA/B3

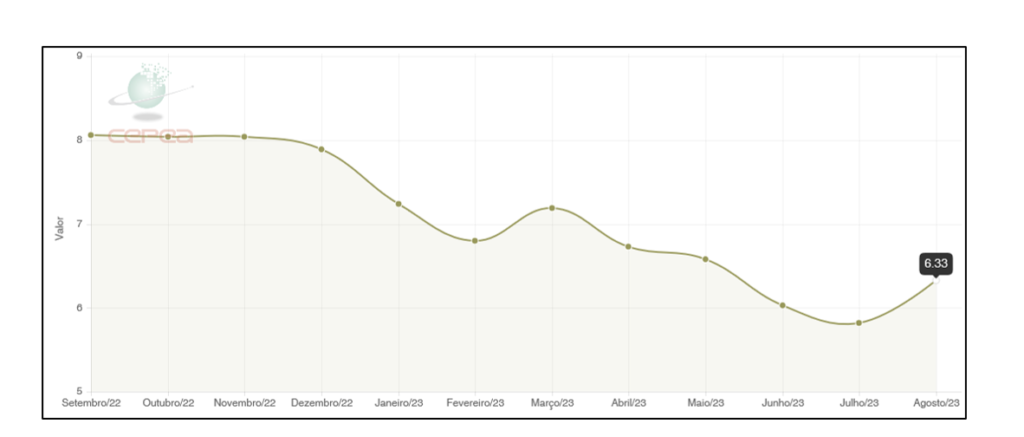

O frango também teve aumento de oferta no primeiro semestre, o que determinou cotações muito abaixo do ano passado (gráfico 3).

Fonte CEPEA

Na tabela 6 é feito um comparativo entre o balanço das carnes bovina, de frango e suína no primeiro semestre de 2023, em comparação com o mesmo período do ano passado. Enquanto nestes primeiros seis meses a carne suína reduziu a disponibilidade interna em quase 37 mil toneladas, a carne bovina aumentou em 278 mil toneladas e a de frango em 206 mil toneladas, totalizando um aumento de oferta de 447 mil toneladas de todas as carnes somadas (+4,89%); o equivalente a um aumento projetado do consumo per capita ano de proteína animal da ordem de 4,4 kg por habitante a mais que em 2022.

* considerada população de 203.062.512 de habitantes (dados do último censo do IBGE); dados de produção (abate) do segundo trimestre de 2023 preliminares. Volumes exportados com desconto das importações de carne in natura.

Elaborado por Iuri P. Machado, com dados do IBGE e Secex.

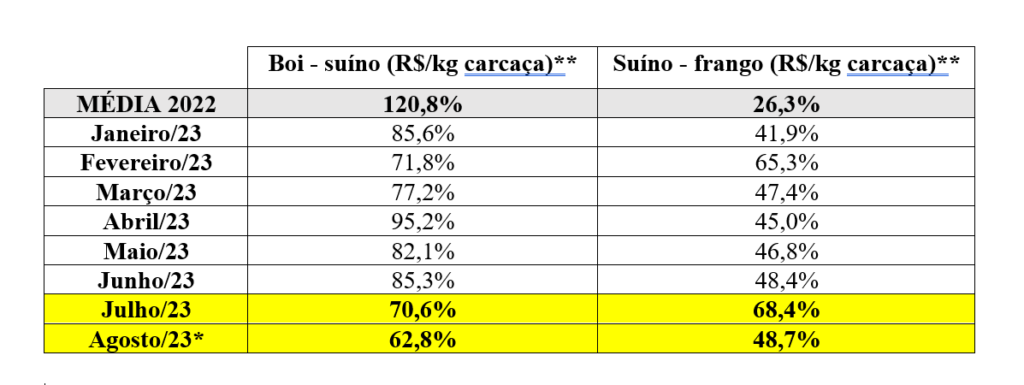

Sem dúvida, um dos fatores que impede maiores altas na cotação da carcaça suína é a correlação de preços com as demais carnes. Cabe lembrar que quanto mais alta a relação percentual boi-suíno e quanto mais baixa a relação suíno-frango, mais competitiva é a carne suína em relação as outras. O spread entre a carcaça bovina e suína que, no passado chegou a ultrapassar a marca de 150%, em de julho/23 atingiu o menor percentual do ano (70,6%), até então, conforme demonstra a tabela 7.

Com relação ao frango, o mês de julho/23 também foi marcado pela menor competitividade da carne suína, com a maior diferença percentual de preço da carcaça suína em relação a carcaça resfriada de frango (68,4%) no ano. Ou seja, em julho de 2023 a carcaça suína não esteve tão mais barata em relação a carcaça bovina e esteve ainda mais cara em relação à carcaça de frango em comparação com os meses anteriores de 2023, e em relação à média de 2022. O mês de agosto, até o dia 21/08 (tabela 7), apresentava uma redução ainda maior do spread da carne bovina, mas uma recuperação significativa da diferença em relação a carcaça de frango.

*Média de agosto/23 até dia 21/08.

**Quanto mais alta a relação percentual boi-suíno e quanto mais baixa a relação suíno-frango, mais competitiva é a carne suína em relação as outras.

Elaborado por Iuri P. Machado, com dados do CEPEA

Destaca-se que não obrigatoriamente este spread se mantém no varejo, mas é fato que eventuais subidas no preço da carcaça suína, com frango e carne bovina muito baratas não se sustentam por muito tempo, a menos que haja um grande desajuste entre oferta e demanda em favor desta última.

Cenário interno de grãos se mantém sem alterações, mas fatores externos melhoram

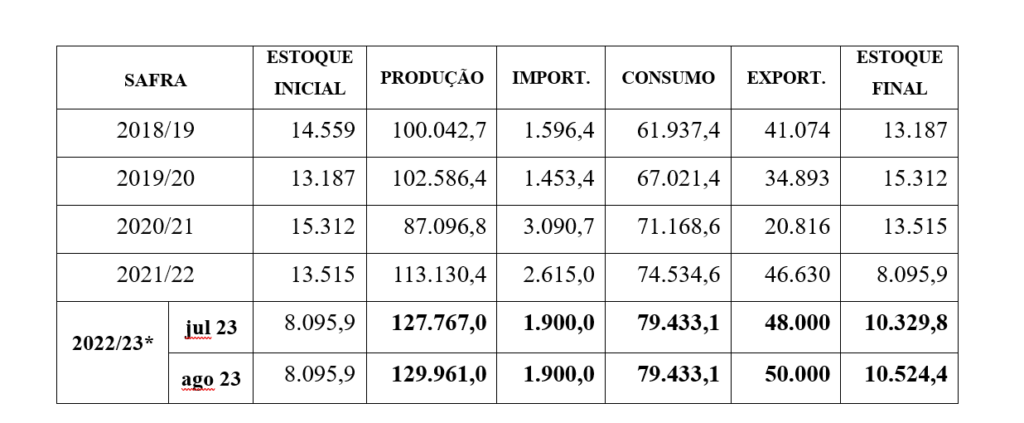

A tabela 8 traz o último levantamento de safra da CONAB, publicado em 10/08, cuja estimativa de segunda safra de milho (em processo final de colheita) aumentou para pouco mais de 100 milhões de toneladas, totalizando quase 130 milhões de toneladas na safra 2022/23. 2,2 milhões a mais que o levantamento publicado no mês anterior.

* 2022/23 previsão.

Fonte: Conab

Com problemas sérios de déficit de armazenagem estática para estocagem desta supersafra as cotações do milho continuam relativamente baixas (gráfico 4), determinando junto com o preço estável do farelo de soja, um custo de produção dos suínos no segundo semestre bem mais baixo que no início do ano. Aos poucos as expectativas referentes a safra norte-americana vão melhorando, o que contribui para manter o preço do milho em baixa. Segundo MBagro, as condições das lavouras de milho dos Estados Unidos vão se aproximando da média dos últimos cinco anos ao passo que bons volumes de chuva vão sendo registrados na região do Corn Belt. As lavouras em boas ou excelentes condições somam 59% da área de milho e já ultrapassa os valores registrados no mesmo período do ano passado e em 2019.

Fonte: CEPEA

Considerações finais

O presidente da ABCS, Marcelo Lopes explica que: “O crescimento elevado da disponibilidade interna de carne suína ocorrido nos últimos anos, que contribuiu para uma das maiores crises da história da suinocultura, finalmente foi estancado. Entretanto, o aumento da oferta doméstica das demais carnes limita a subida do preço pago ao produtor. Este ano se encaminha para fechar com um recuo nos custos da atividade, estabilização da produção com crescimento abaixo de 3% em relação ao ano passado e exportações recordes, com retomada de volumes expressivos para China e lenta e contínua pulverização para outros destinos”, conclui.

Fonte: ABCS